別記事「資産形成・資産保全で最初に意識すべきこと」では、あなたがいつまで生きるのかを想定する際には平均寿命ではなく平均余命を確認することを説明しました(平均余命は厚生労働省HPの統計表よりご確認ください)。この記事では資産形成・資産保全で2番目に意識すべきことについて考えていきたいと思います。

画像: Pixabay

既に老後を迎えている場合を考える

まずは、あなたがすでにセカンドライフに入っていると考えてみましょう。あなたの関心事はおそらく、「いま保有している金融資産をいくらずつ取り崩せるのか」「取り崩していった場合に何歳まで資金がもつのか」といったことではないかと思います。

まずは「老後資金取り崩しシミュレーション(税引前)」で簡単な計算をして、おおまかなイメージを持ってみましょう。税金は考慮していません。

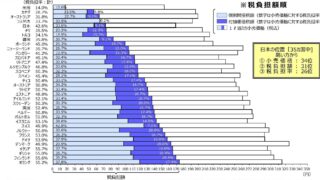

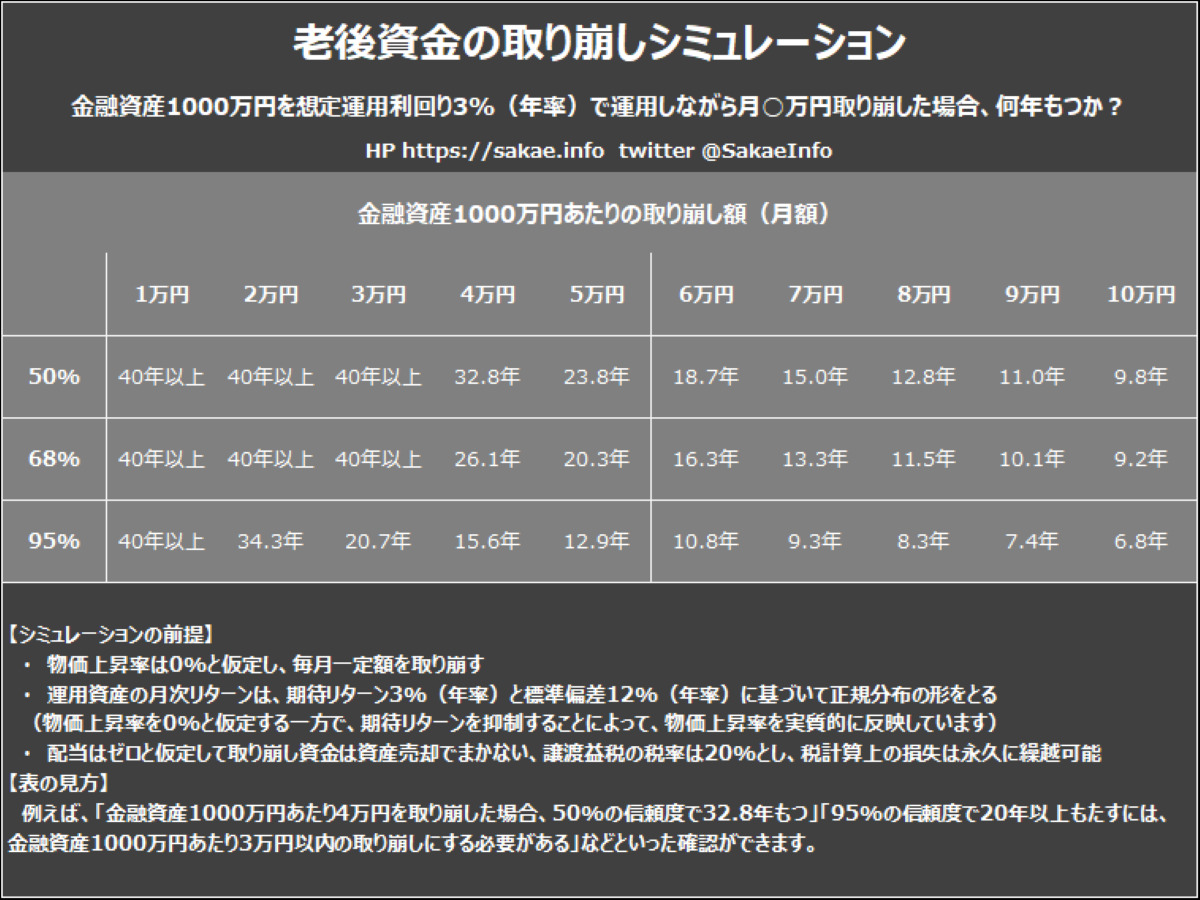

次に、下表を確認してみましょう。こちらは税金を考慮しています。下表は、次の前提に基づいて1000回のシミュレーションを行った結果です。

前提条件

- 物価上昇率は0%と仮定し、毎月一定額を取り崩す

- 運用資産の月次リターンは、期待リターン3%(年率)と標準偏差12%(年率)に基づいて正規分布の形をとる

- インカムゲイン(配当・分配金など)はゼロ

- 取り崩し資金は資産売却でまかなう

- 譲渡益税の税率は20%(損失繰越は永久に可能)

例えば、スタート時の金融資産2000万円の方が月10万円を取り崩していくと、金融資産1000万円あたり月5万円の取り崩しなので、平均的には23.8年で資金が尽きることがわかります。

ただし、平均で見るのが正しいのか、といった疑問があるかと思います。老後でリカバリーが効かないので、もしものことがあっては大変です。そこで、68%と95%の信頼度の数値を記載しています。

あなたが60歳女性(平均余命は29.46年)で保守的に考えて「95%の信頼度で90歳まで資金をもたせたい」と思っている場合、金融資産1000万円あたり2万円程度の取り崩しとする必要があることがわかります。

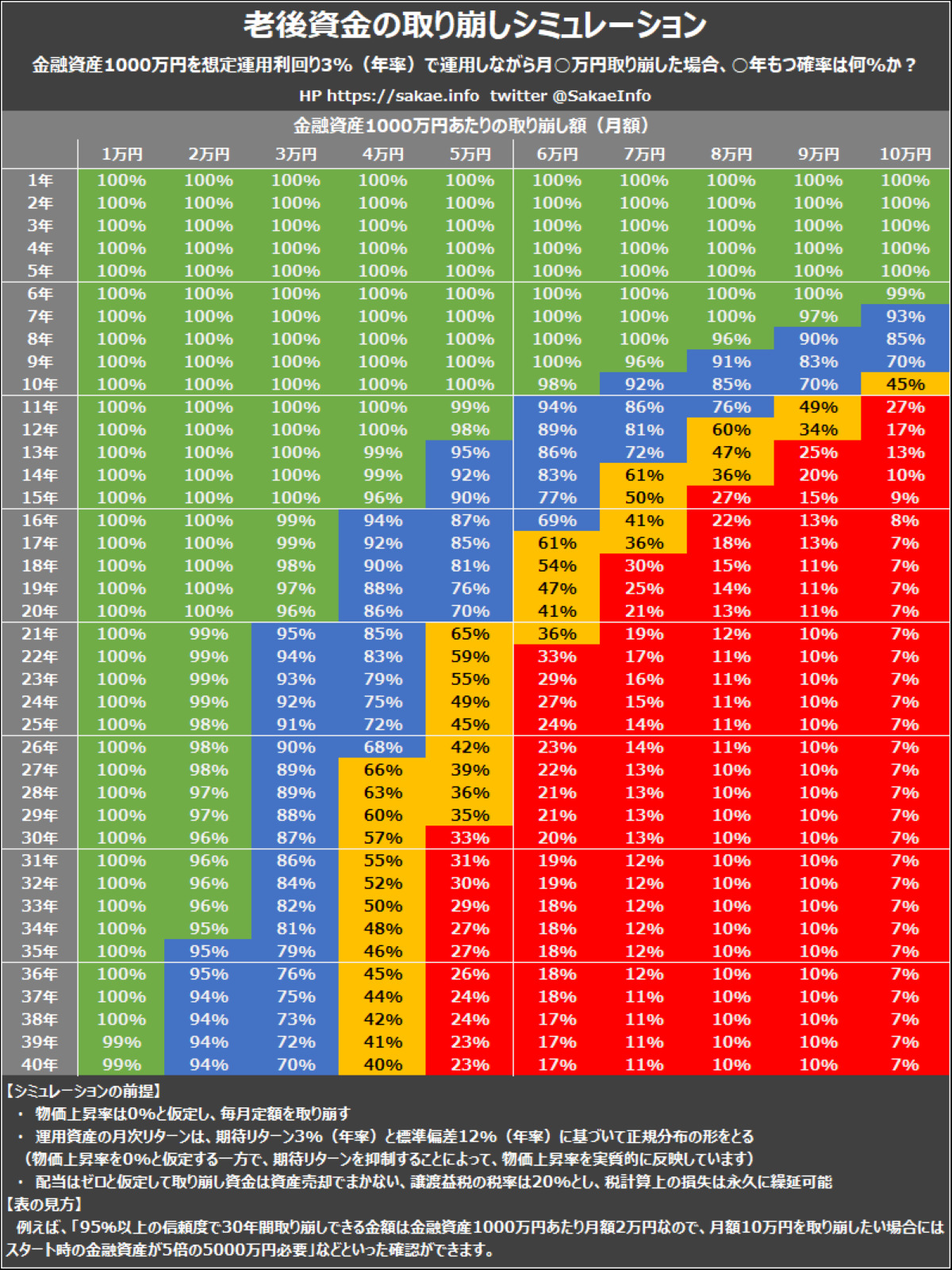

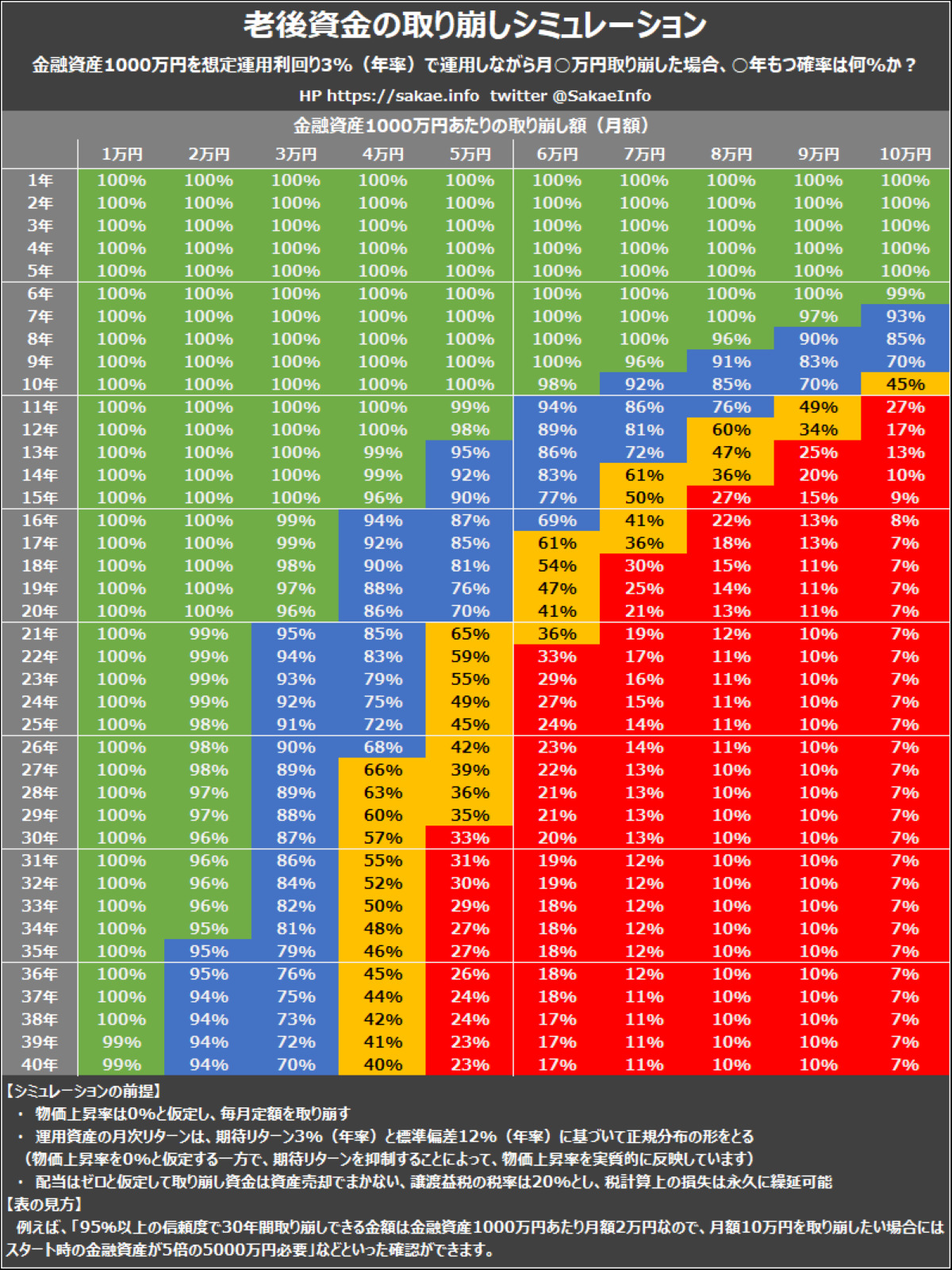

上表は、さきほどのシミュレーション結果を1年毎に区切って、資金がもつ確率を計算したものです。例えば、金融資産2000万円を持つ60歳男性(平均余命は24.21歳)の方が月10万円を取り崩した場合において、平均余命まで資金がもつ確率は、「25年」と「金融資産1000万円あたり5万円」が交差する「33%」となります。非常に心もとないことがわかります。

次に資産形成期にある場合を考える

ここまでは既にセカンドライフを迎えている前提で考えてきました。資産形成期にある方は、前項の考え方を老後資金の準備の目安として利用することができます。

今一度、さきほどの表を確認してみましょう。

例えば、あなたが老後に信頼度95%で月20万円を30年間取り崩すことができるようにしたいと考えているとします。

それを実現するには、上表から「信頼度95%で30年間取り崩すことができるのは金融資産1000万円あたり2万円」と確認できますから、金融資産1億円を準備する必要があります。

このように、セカンドライフにおける資金の取り崩しシミュレーションから逆算して資産形成・資産保全の目標を定めること、これが資産形成・資産保全において2番目に意識すべきこととなります。