画像:Pixabay

ドル円は、年初の115円から一本調子で上昇し、7月14日には一時139円台中盤をつけて、140円に迫る勢いを見せました。この間の上昇率は半年あまりで実に約21%、1年間で見ると約27%にも及んでいます。ドル円に関しては、当面の高値圏にあるとみて先月下旬からいくつかツイートしてきました。この記事では、それらのツイートをまとめたうえで、7月14日の139円台中盤が当面の高値と予想する理由を簡単に説明していきたいと思います。

ツイートを振り返る

まずは、ドル円レートに対する私のツイートを振り返っておきます(最後のツイートから引用をたどってドル円レートに関連するツイートをだいたいご覧いただくことができます)。

ドル円が日米金利差を変動要因とする場合、通常は10年金利との相関性を見ますが、現在の円安はより金融政策の先行きの影響を受けやすい5年金利との相関性が高まっています。つまり、金融政策に注目が集まりすぎた結果としての円安であり、金融政策をほぼ織り込んだ今、揺り戻しを警戒すべき時です。

早ければ、今月、遅くとも夏場のうちには、その揺り戻しが起こると想定しています。

為替レートは需給によって決定される交換レートですので、本源的価値に基づいて理論価格を算出できる株式とは異なり、適切な水準があるわけではないと考えます。このため、揺り戻しの水準を押し測ることは出来ず、時々の需給を見極めるしかありませんが、120円台前半への回帰はあり得ると思います。

twitter @SakaeInfo 2022/6/22

現状、さらに短期の2年金利などとの相関が高まっている感じかと思いますが、早晩、揺り戻しがくるものと考えています

そしてたぶん今日を起点に…

twitter @SakaeInfo 2022/7/13 2022/7/14

ドル円が139円台中盤まで上昇し、起点を形成したと考えていますが、結果はいかに?

twitter @SakaeInfo 2022/7/14

日銀の金融政策決定会合は現状維持となりました。引用ツイートの見通しは引き続き維持します。

twitter @SakaeInfo 2022/7/21

FOMCの結果公表を受けて、ドル円については引き続き7/14に中期的な天井をつけて下落局面に転じているとの見立てを維持します。早めに逃げることをおすすめします。

twitter @SakaeInfo 2022/7/28

2Q・米GDP速報値の公表を受けて、ドル円は月中安値を割れ込んできています。ちゃんと逃げれていますか?為替は一度動き出したら止まりにくいものです。今からでも逃げるには遅くはないと思います。むしろ鮮やかな逃げとなる可能性が高いと思います。

twitter @SakaeInfo 2022/7/28

コアPCEデフレーターは予想を上回る結果。強いインフレ指標を受けて、ドル円は134円台に回帰しており、絶好の逃げ場を提供しています。

twitter @SakaeInfo 2022/7/29

日米金利差とドル円レートの推移を確認する

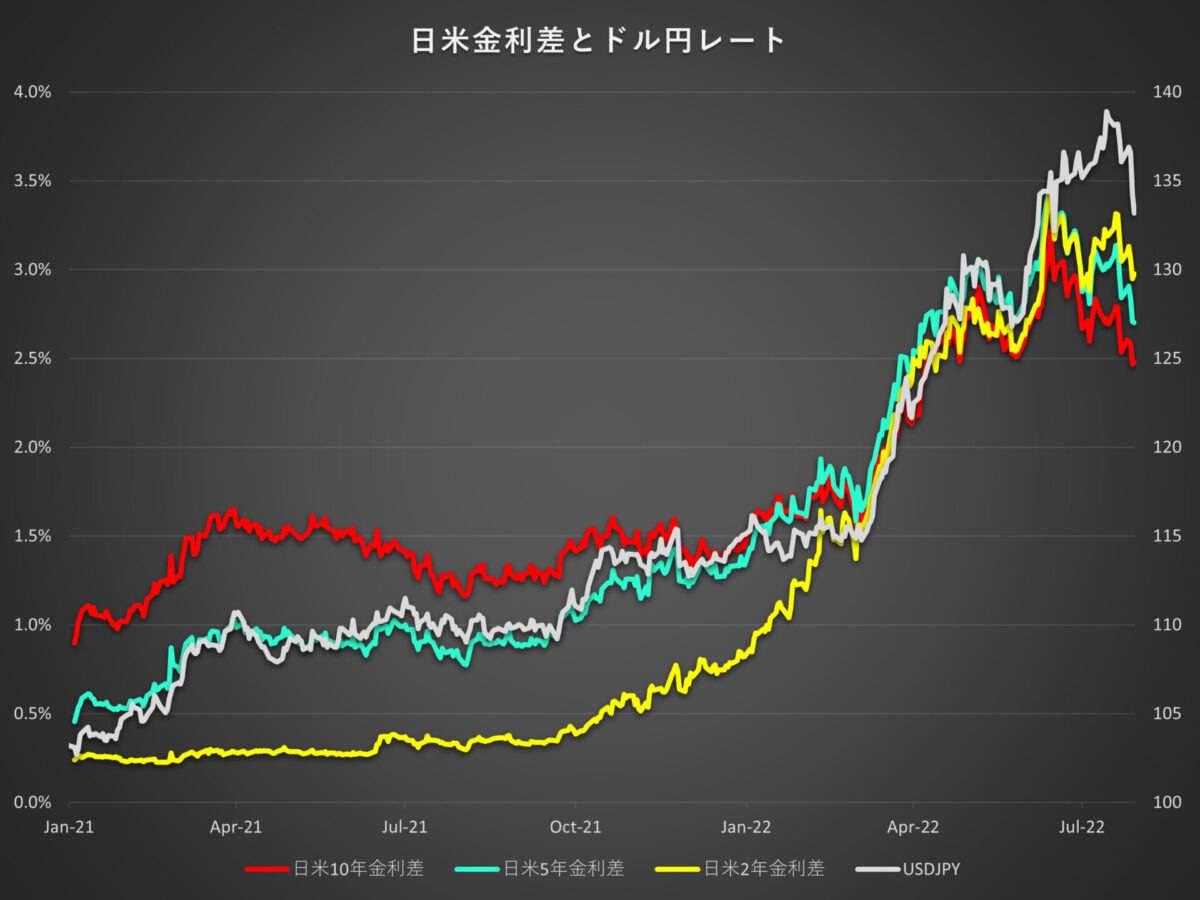

日米金利差とドル円レートの推移を振り返ってみましょう。

昨秋、米国の金融緩和縮小観測を受けて、日米金利差が拡大し、それに伴ってドル円レートが上昇したことから今回の円安ドル高局面が始まります。

3月利上げ開始が確定的になるとドル円レートの上昇は加速し、利上げペース加速観測を受けてさらに強含みます。

5月には利上げペースの加速がリセッションに繋がるとの懸念が台頭して長期金利が低下したことでドル円レートも足踏みしたものの、さらなる利上げ加速観測によってより短期サイドが主導する形で日米金利差拡大が意識され、ドル円レートは1ドル=130円を突破。

その後、長期サイドの日米金利差が縮小する中でもドル円レートは上昇を続け、米6月CPI公表を受けて7月100bps利上げ観測が台頭した7月14日には、一時139円台中盤まで上昇しました。

日米金利差とドル円レートとの相関の推移を確認する

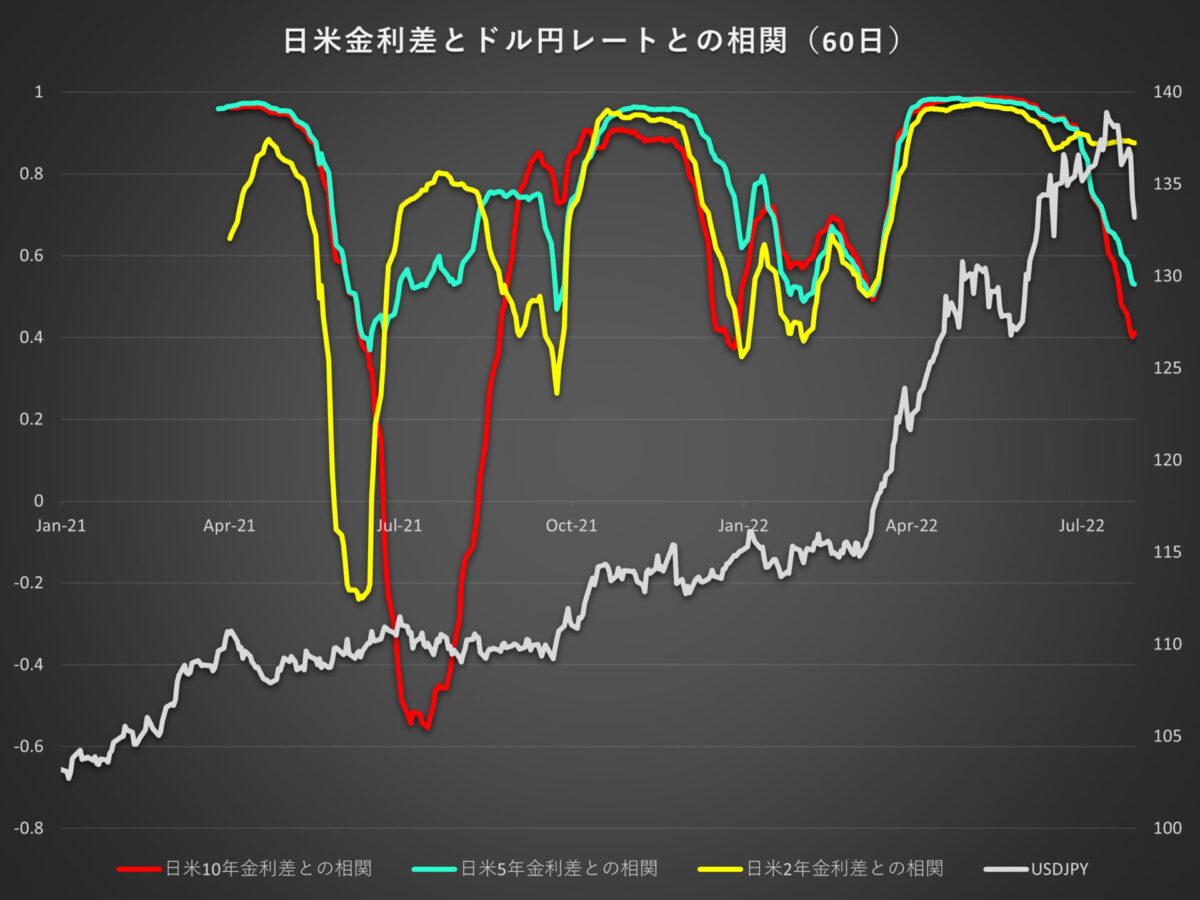

次のグラフは、日米金利差(2年・5年・10年)とドル円レートの過去60営業日(為替市場ベース)の相関を算出し、その推移をとったものです。

昨秋の金融緩和縮小観測を受けた日米10年金利差とドル円レートの相関の高まりは0.9前後、利上げ加速観測を受けた相関の高まりは1に限りなく近く水準にまで達していることが確認できます。そして、足元は10年金利差との相関が大きく崩れる一方、より短期サイドの2年金利差との相関が高止まりしています。

ツイートでも触れていますが、日米金利差を変動要因として為替レートを見る場合、通常は10年金利差との相関性を見ます。これは、中央銀行が信任されている日米両国の場合、長期金利が経済の成長性、いわば国力を反映しており、その国力の差が長期金利差を媒介として為替レートの変動させる一因となっているためと考えられます。

しかし、直近の円安ドル高はより短期サイドの金利差、政策金利差に過度な注目が集まったために起こっています。

ドル円レートの先行きに対する私の考え

ドル円レートに対して強気に見ている(見ていた)方々の思惑は、おそらく次の2つではないかと思います。

- 米国の短期サイドの金利の上昇に遅れて長期サイドの金利が上昇し、日米長期金利差の拡大に連動して一層の円安ドル高が進むという思惑

- 日米短期金利差が拡大すれば2000年代中盤からサブプライム問題の顕在化まで一世を風靡した「ミセス・ワタナベ」が戻ってくる、つまりキャリートレードによる需給要因から一層の円安ドル高が進むという思惑

しかし、第1点については、この考え方が通用するのは明確な景気拡大局面においてであり、景気減速・景気後退をどう織り込むかに焦点が移っている長期金利に適用できるものではないと考えています。また、インフレを抑制しきれないがための短期金利上昇は、仮に長期金利に波及があったとしても額面通りに通貨高とはならず、そもそもの通貨安要因としてのインフレとの間で強弱観の対立が生じます。

第2点については、この考え方が通用するのは為替変動率の低いじり高局面においてであり、為替変動率が高い現在のマーケット環境においては、為替変動リスクを度外視してまで金利差を取りに行くキャリートレードが大きな広がりをみせるようなことはないと考えています。

「金融政策をほぼ織り込んだ今、揺り戻しを警戒すべき時」と指摘したのが6月22日。その後、米6月CPIを受けて7月FOMCでの100bps利上げ論が台頭した7月14日には「ドル円が139円台中盤まで上昇し、(下落局面の)起点を形成した」と指摘しました。

そもそも政策金利という超短期金利を為替レートの変動要因として織り込むべきではない局面で、なおかつ100bpd利上げという行き過ぎた金融政策を織り込みにかかるという「2つの行き過ぎ」が重なった7月14日の139円中盤が、少なくともむこう数か月の高値となることはほぼ間違いないと思います。

そして、マーケットの関心はより短期サイドの米金利)の上昇を囃した「ドル高」から、金融緩和脱却局面に脆弱となる構造上の問題を抱える「ユーロ安」へと移るでしょう。

そうした中で、当面のドル円レートは、前述の思惑の剥落もさることながら、米債券市場で織り込みが進む米経済成長の先行きに対する懸念を為替市場も織り込んでいく形となることが想定され、ここから数週間以内にドル円レートの一段の調整が進むと考えています。120円台前半への下落も十分にあり得ると考えています。

つまり、「円>ドル>ユーロ」を想定しています。

なお、金利市場が織り込んでいる米政策金利の経路は、私が想定している「あるべき政策金利」の経路を若干下回っている(ただし、FOMCがあるべき政策金利をとるとは限らない)と考えており、「あるべき政策金利」が実現した場合、経済成長に対するマーケットの見通しはより低下するものと思われます。

最後に、IMFが7月26日に公表した「世界経済見通し」の改訂版の修正内容を確認して終わりたいと思います。

| 2022年 | 2023年 | |

| アメリカ | 4.0%→2.3% (-1.7%) | 2.6%→1.0% (-1.6%) |

| 日本 | 3.3%→1.7% (-1.6%) | 1.8%→1.7% (-0.1%) |

FOMCについては、別記事「FOMC(Federal Open Market Committee)とは?」にて簡単に解説しています。

コメント